Nuovi adempimenti contabili per le imprese in contabilità semplificata: i registri IVA “integrati”

Di Silena Stival – 20 ottobre 2017

La legge di Bilancio 2017 è intervenuta in modo sostanziale nei confronti delle imprese in contabilità semplificata, le quali dal periodo d’imposta 2017 determinano il reddito secondo un criterio “improntato alla cassa”, così come previsto dall’art. 66 del TUIR.

Le profonde modifiche introdotte hanno richiesto la contestuale revisione delle disposizioni riguardanti gli adempimenti contabili obbligatori, disciplinati dal riformulato art. 18 del D.P.R. 600/1973.

Tra le tre possibili alternative previste per l’assolvimento degli obblighi contabili dal “nuovo” art. 18, le cui caratteristiche sono state approfondite nella Circolare 11/E del 13 aprile 2017 (tenuta del registro degli incassi e pagamenti in aggiunta ai registri IVA, dei soli registri IVA “integrati”, dei registri IVA senza indicazione dei mancati incassi e pagamenti – criterio della c.d. “Registrazione”) di seguito verrà analizzato il metodo dei registri IVA “integrati” con l’indicazione dei mancati incassi e pagamenti, previsto dal comma 4 dell’art. 18 del D.P.R. 633/1972.

Il suddetto comma 4 prevede, in un’ottica di semplificazione degli adempimenti, l’istituzione dei registri IVA “integrati”, consentendo di utilizzare i soli registri Iva (con sparata annotazione delle operazioni non soggette ad IVA) “integrandoli” con l’indicazione cronologica degli incassi e dei pagamenti o, in alternativa, riportando a fine esercizio i mancati incassi e pagamenti.

Registri IVA “integrati” con l’indicazione dei mancati incassi e pagamenti

Il metodo utilizza i soli registri IVA: nel caso in cui l’incasso o il pagamento del documento non sia avvenuto nell’anno di registrazione, sarà necessario dare evidenza, al termine di ciascun periodo d’imposta, dell’importo totale dei mancati incassati/pagati, dettagliando gli estremi dei documenti cui si riferiscono.

Tutte le operazioni annotate nei registri saranno quindi di conseguenza considerate incassate e pagate, eccezion fatta per quelle riportate nell’elenco dei “sospesi” che concorreranno alla determinazione del reddito nel periodo in cui avverrà la manifestazione finanziaria.

Nel periodo d’imposta dell’incasso/pagamento, si dovrà poi annotare separatamente, entro 60 giorni dall’evento, l’importo dei ricavi e dei costi incassati/pagati nell’anno e riferiti a documenti contabili registrati in periodi precedenti, richiamando gli estremi del relativo documento (si ritiene debbano essere riportate le generalità del cliente/fornitore, numero e data del documento di riferimento, importo del costo/ricavo).

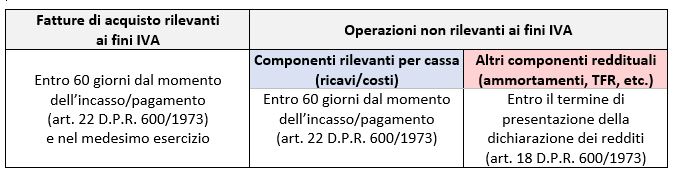

Fermo restando il rispetto dei termini di registrazione previsti dalla normativa IVA (art. 23 e ss. del D.P.R. 633/1972), la Circolare 11/E precisa i termini di registrazione delle operazioni ai fini della determinazione del reddito:

Ad esempio, supponiamo che un’impresa adotti nel corso del 2017 il metodo dei registri Iva “integrati”.

Nel corso del periodo d’imposta non sono state incassate/pagate due fatture annotate nei registri IVA vendite/acquisti.

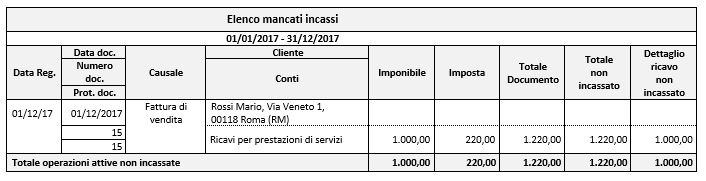

Alla fine della determinazione del reddito secondo il criterio di “cassa” nei registri IVA dovrà essere riportato rispettivamente:

- il totale dei mancati incassi dell’anno con l’indicazione dei relativi documenti attivi, registrati nel periodo e non incassati (o parzialmente non incassati) nel corso del periodo d’imposta;

- il totale dei mancati pagamenti dell’anno con l’indicazione dei relativi documenti passivi, registrati nel periodo e non pagati (o parzialmente non pagati) nel corso del periodo d’imposta.

Registro IVA vendite

Registro IVA acquisti

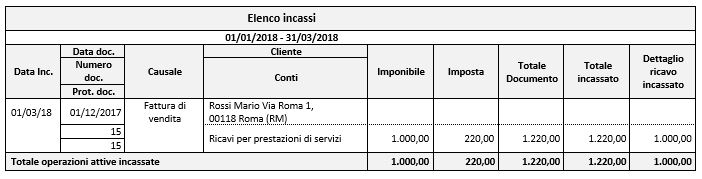

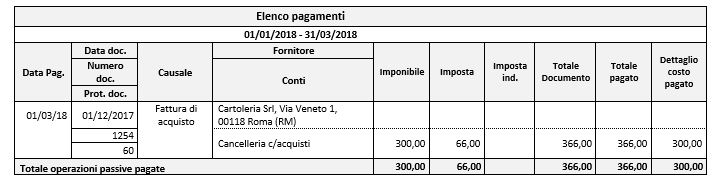

Supponendo che nel corso del primo trimestre del 2018 l’impresa incassi e paghi le precedenti fatture, sarà necessario annotare separatamente nei registri IVA, entro 60 giorni, il relativo incasso e pagamento nei registri IVA, in tal caso:

Registro IVA vendite

Registro IVA acquisti

L’applicazione di tale metodo risulta particolarmente complessa per i soggetti che applicano i regimi speciali IVA del margine per la vendita di beni usati, oggetti d’arte, antiquariato o da collezione e le agenzie di viaggio, i quali determinano l’IVA in un momento successivo a quello di emissione del documento.

La Circolare 11/E citata precisa che nel caso in cui per tali soggetti risulti impossibile determinare l’ammontare dei mancati incassi e pagamenti al netto dell’IVA, si dovrà optare per il metodo della c.d “Registrazione” prevista dal comma 5 dell’art. 18, secondo cui per le operazioni rilevanti ai fini IVA la data di registrazione coincide con il suo incasso/pagamento.

Silena Stival – Centro Studi CGN